2017年随着小间距LED市场的爆发以及LED芯片下游封装行业的扩产,导致LED芯片供应仍有一定缺口,中国LED芯片企业的稼动率接近100%,中国LED芯片产值规模保持快速增长。

高工产研LED研究所(GGII)数据显示,2017年中国大陆LED芯片产值达到188亿元,占全球LED芯片产值近40%;较2016年增长29.7%,占全球LED芯片产值比例达到40%;中国MOCVD保有量超过1600台,全年净增加246台,LED芯片产能占全球的比例超过54%。

快速增长的市场同时拉动芯片企业营收体量。据高工LED观察,三安光电、华灿光电、澳洋顺昌、聚灿光电2017年营业收入都实现较大幅度的成长;德豪润达以及广东甘化维持小幅增长;而乾照光电由于去掉部分与主业非相关业务,2017年营收出现小幅下滑。

在净利润方面,仅德豪润达和广东甘化两家企业大幅下滑之外,其余5家芯片企业都实现了较大幅度的增长。净利总额上,三安光电占据着绝对“龙头”地位,其净利润远远超出其他企业净利总和;在增长幅度上,乾照光电最为抢眼,实现3倍以上增长幅度。不过,德豪润达日子并不好过,2017年亏损额高达9.71亿元。

对于巨额亏损,德豪润达解释到,公司对截止 2017 年 12月 31 日的各类资产的账面价值进行了清查,对存在减值迹象的资产进行了减值测试,同时对部分资产进行了报废、出售处理,经公司财务部门的进一步核算,计提的资产减值准备约32,138 万元,资产处置的损失约 23,444 万元,两者合计约 55,582 万元。

在LED芯片领域,产能与价格的“卡位战”仍在持续打响,三安光电、华灿光电等大厂不断做大做强,像广东甘化则已经在这场竞赛中失去比赛的机会。

大厂大举扩产,产能竞赛进行时

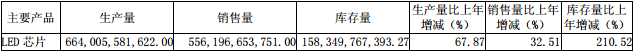

在产能方面,目前三安光电以300万片月产能高居行业榜首,2017年三安光电LED芯片年生产量超过66万KK。不过值得注意的是,三安光电的扩产行动仍在持续进行中。2017年12月6日,三安光电公告称,投资总额333亿元实施扩产,全部项目五年内实现投产,七年内全部项目实现达产,达产后年销售收入约270亿元。

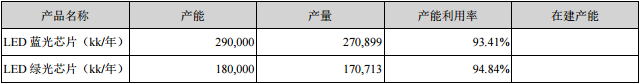

华灿光电在产能方面暂时位居国内行业第二,2017年其蓝光LED芯片年产29万KK,绿光LED芯片年产18万KK。据了解,华灿光电义乌新厂扩充的产能还在释放过程中,在建产能在 2018 年一季度末加快释放完成。

作为三安光电在国内最主要的竞争对手,华灿光电在产能扩张上紧随三安光电的步伐。继去年投建“华灿光电(苏州)有限公司LED外延片、芯片四期项目”之后,今年2月份华灿光电投资108亿用于LED外延及芯片、蓝宝石衬底、紫外LED、红外LED、MicroLED、MEMS传感器等项目的扩产。

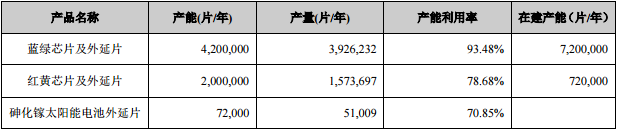

乾照光电2017年1-12月芯片产能约620万片(折二寸片),产量550万片,产能利用率88%以上;在建产能为792万片,主要是蓝绿项目扩产。

乾照光电为在芯片领域进一步谋求新地位,跻身国内前三,在规模上采取跟随策略。具乾照光电透露,其蓝绿光在建720万片产能预计2018年底开始逐步释放,目前骨干人员已基本到位,项目正在全力推进中。

2017年,LED芯片行业需求继续保持增长,芯片价格走势基本保持平稳。澳洋顺昌LED芯片产能从20万片/月快速提升到100万片/月,而且其新增的40万片月产能正在有序推进中,目前设备逐步开始到厂安装,预计三季度基本达产。

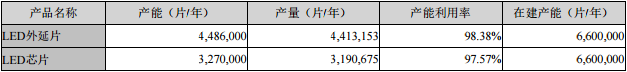

“新科状元”聚灿光电LED外延片产能约450万片(折2英寸),芯片产能约330万片。而且其在建产能十分庞大,据了解,聚灿光电LED外延片和LED芯片在建产能均为660万片。

另外,值得注意的是,新入局者兆驰股份的加入也将进一步加剧芯片端的竞争态势。4月23日,兆驰股份在互动平台上表示,目前公司外延片及芯片项目主要用于LED照明领域,预计于2018年年底点亮。

供需关系改变,芯片价格持续调整

不得不说,经过这场扩产大战之后,国内几大芯片企业在产能上都将有大幅度提升。随着产能的相继开出,芯片端的供需关系也发生变化。其实,从三安光电等大厂的产销结构来看,芯片的库存量也在提升。

三安光电去年LED芯片生产量达到66万KK,而其库存量超过15.83万KK,库存占比23.98%;华灿光电同样也面临着库存上升的局面,2017年华灿光电库存数量同比提升16.75%,超过5.2万KK,占去年生产量的10.76%;澳洋顺昌库存量增长则更是惊人,增长1,723.00%,达到133.63万片,占去年生产总量的16.49%。

从各大芯片厂商库存量大幅提升的现象可以看出,芯片行业的竞争将日趋严峻。这也让三安、华灿等厂商选择针对照明和显示用芯片做出策略性的价格调整。去年第四季度,三安光电和华灿光电销售的主流芯片均有不同幅度的调整,个别品种降幅甚至高达20%。与此同时,2018年第一季度LED价格下跌超过了10%。

从其降价举措来看,降价的目的一方面是为了消化现有库存,避免库存产品的价值减损;另一方面是为了通过降价来进一步扩大市场占有率。针对产品的降价,三安光电表示,芯片的价格应该每年都会有下降,因为成本在不断下降,就看是主动降价还是被动降价,主动降价是根据成本下降而做出的动作。华灿光电也认为,目前芯片作为工业品,肯定会有下降幅度。

大厂的此轮调价是基于其库存上升以及规模化生产,制造成本下降的基础上,可能对其自身整体毛利润并不会造成太大的影响。大厂的主动降价反而会进一步挤压中小企业的市场份额。对于中小企业而言目前面临着进退两难的局面:降价,势必会造成毛利下滑;不降价,原有客户可能会流失,新客户难挖掘。

综上可以看出,未来两年LED芯片领域的竞争也将更加激烈,缺乏资本运作能力的中小企业处境将会更加艰难。

同业竞争激烈,大厂纷纷调整战略

针对日渐激烈的竞争形势,国内芯片大厂在不断扩大生产规模同时,也不断调整发展战略,争取新的利润增长点。

对于三安光电而言,规模上已经处于国内第一,但其仍不断聚焦于新兴领域。Mini/Micro LED方面,三安光电早已开始布局,2018 年 2 月 5 日,全资子公司厦门三安与 Samsung Electronics Co., Ltd.签订了《预付款协议》,双方为了建立长期的商业合作关系;LED汽车照明方面,全资子公司安瑞光电从事的应用产品汽车灯业务增长迅速,已成功成为多家国内汽车品牌的供应商;半导体集成电路方面;三安不断加速推进半导体集成电路客户认证和产品销售,积极备产。

另外,三安光电也正积极推进衬底项目建设,其子公司晶安光电主要从事LED蓝宝石衬底的研发、生产与销售,处于光电产业链上游,总投资70亿元。据介绍,晶安光电的一、二期完成投资37.8亿元,实现LED衬底平片年产能150万片/月,长晶自制晶棒月产量达到106万毫米,PSS图形化衬底片40万片/月。

华灿光电在扩大生产规模的同时,积极聚焦新技术、新应用和新业务。Mini/Micro LED方面,华灿是国内较早顺利推出 RGB MiniLED 产品的厂家,并已完成RGB Mini-LED 芯片、车灯倒装 LED 芯片、背光 Mini-LED 芯片的研发;在上游材料方面,华灿光电通过收购蓝晶科技,拓展了 LED 芯片上游的蓝宝石衬底片业务;新应用方面,通过收购MEMS,完成了LED+传感器的双主业布局。

而德豪润达则将更多精力聚焦在倒装芯片技术上,2017年,德豪润达完成非公开发行股份36,832万股的发行工作,募集资金净额196,909.98万元,用于LED倒装芯片项目和LED 芯片级封装项目的建设。

聚灿光电则是实施“差异化、精细化、特色化”发展战略。在扩大生产规模的同时,技术创新的重点集中在通用芯片领域产品优化、性能 提升,特色芯片领域产品研制、高阶市场应用。据了解,聚灿光电研发团队将持续加大对“高内量子效率发光肼外延结构与工艺优化”、“高 光效大尺寸外延片研制”、“面向车用及高阶市场研发的高亮度LED倒装及垂直芯片”、“面向工业固化及半导体曝光市场应用 的高亮度紫光倒装及垂直芯片”等课题研发。

对于乾照光电来说,坚守LED主业的同时,不断“砍掉”与主业非相关业务,确定了“规模跟随+技术特色”的独特发展战略。其中,蓝绿光芯片将实行规模跟随,扩产将规模做大;而红黄光芯片则定位做出技术特色,实现品质提升。与此同时,聚焦特色发展:高端特色产品+聚焦未来显示,乾照光电将投入战略研发资源,与产业链全面合作,期待推动miniLED和MicroLED发展。另外,通过投资并购、产业孵化的方式,投资已有优秀企业,吸收优秀人才,加大研发力度,在第二、三代半导体方兴未艾时,走在行业发展前沿,引领技术发展及应用潮流。